팜이데일리 프리미엄 기사를 무단 전재·유포하는 행위는 불법이며 형사 처벌 대상입니다.

이에 대해 팜이데일리는 무관용 원칙을 적용해 강력히 대응합니다.

이에 대해 팜이데일리는 무관용 원칙을 적용해 강력히 대응합니다.

이 기사는 2024년12월9일 7시50분에 팜이데일리 프리미엄 콘텐츠로 선공개 되었습니다.

구독하기

[이데일리 임정요 기자] 인공지능(AI) 신약개발 회사 온코크로스가 18일 상장을 앞둔 가운데 회사가 상장공모가를 산정하기 위해 위탁연구기업(CRO)인 드림씨아이에스(223250)와 씨엔알리서치(359090)를 유사회사로 선택, 그 배경에 관심이 쏠린다. 온코크로스의 사업내용과 가장 유사한 피어회사는 파로스아이바이오(388870), 신테카바이오(226330)이지만 두 곳 모두 적자기업이라 제외됐다는 설명이다.

이는 상장공모가를 산정함에 있어 앞서 상장한 유사회사 중 순이익을 내는 곳과 비교하는 상대가치 평가법(PER)에 따른 결과다. 신약개발 바이오텍 중 이 같은 이유에서 사업내용이 동떨어지거나 매출규모가 크게 차이나는 제약사를 유사회사로 선정하는 경우도 많다. 업계에선 ‘PER의 한계’라고 풀이한다.

온코크로스는 제약사들의 신약연구를 보조하는 AI 서비스를 제공하기에 CRO와 유사한 면이 존재한다. 무리한 비교군을 설정한 게 아니며 순이익이 38억언~62억원 수준인 업체들을 비교군으로 설정한게 ‘시장친화적’이라는 업계 의견도 나온다. 다만 앞서 상장한 AI신약개발 회사들이 저조한 실적을 내고있는 현실에서 온코크로스는 어떤 차별화된 성장을 보일지에 시선이 모이고 있다.

김형찬 온코크로스 최고재무책임자(CFO)는 6일 이데일리와의 통화에서 “AI신약개발 바이오 상장사들의 실적이 저조하고 이에 대해 투자자들도 학습이 된 상태라 투자금이 수익구조와 캐시플로우를 갖춘 회사에만 몰리고 있다”며 “임상에 들어가면 공모자금을 다 쓰는 게 다반사이기 때문에 상용화된 AI 플랫폼서비스로 먼저 견실한 사업구조를 세우자는 경영진의 판단이 있었다”고 말했다.

이 때문에 경영전략을 수정하면서 유사회사를 일반 신약개발사나 제약사로 잡지 않고, CRO 모델에 가깝게 봤다.

김 CFO는 “다만 온코크로스가 본격 CRO의 길을 가는 것은 아니고 ‘AI 플랫폼을 활용하는 AI 바이오텍’”이라며 “앞선 AI 신약개발사들의 경우 AI 기술을 직접 신약에 접목 시킬 뿐 외부로 서비스를 제공하는 모델이 자리잡지 않아 온코크로스와 차이가 있다”고 말했다.

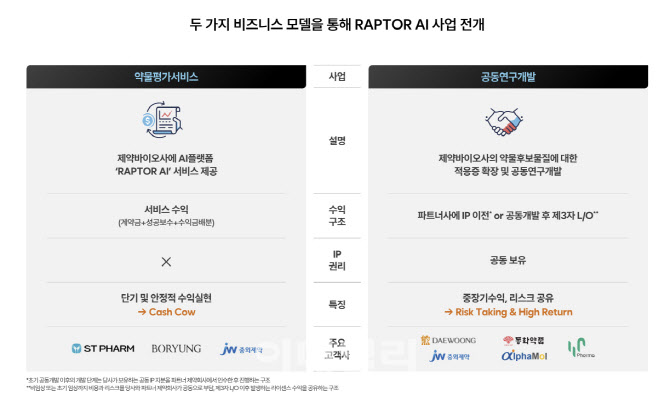

올해로 설립 10년차인 온코크로스는 다수의 제약사와 파트너십을 맺고 공동연구 및 약물평가서비스를 제공하고 있다. 공동연구 파트너로 4P파마, 동화약품, JW중외제약, 대웅제약, 알파몰 사이언스, 씨클리카가 있다. 또한 에스티팜, 보령, JW중외제약에 약물평가서비스를 제공하고 있다.

회사의 올해 3분기 누적 매출은 4억원, 영업손실은 46억원이다. 연말까지 10억원 이상의 누적매출을 예상하고 있으며 2025년부터는 기존 체결한 공동연구와 약물평가서비스의 최종보고서를 내 마일스톤 수령으로 이어질 전망이다.

온코크로스는 앞으로 약물평가서비스의 확대, 공동연구개발 프로젝트 추가, 그리고 신규 AI플랫폼 ‘온코파인드AI’(ONCOfind AI) 상용화를 이뤄 2028년까지 302억원의 매출, 226억원의 영업이익을 달성하겠다는 계획이다. 상장으로 조달하는 공모금은 이를 위한 연구개발, 장비구매, 해외시장 진출 등에 쓰게 된다.

수요예측을 통해 온코크로스가 5일 확정한 상장공모가는 7300원. 이는 앞서 제시한 희망공모가밴드 1만100원~1만2300원의 하단보다 27% 저렴한 수준이다. 회사에 유입될 자금도 본래 계획했던 143억~175억원에서 103억원으로 축소됐다.

상장공모금은 축소됐지만 앞서 조달해둔 자금이 남아 있어 곳간은 넉넉하다. 온코크로스가 상장에 앞서 진행한 마지막 외부조달은 2023년 11월 클로징한 프리IPO로, 당시 인터베스트, 동화약품 등 네 군데 투자처에서 145억원을 투자받았다. 상장을 도모하는 현시점에도 온코크로스는 금융상품을 포함한 현금성자산으로 130억원을 보유했다.

온코크로스의 상장신주와 기발행주식수를 합산해 공모가에 대입하면 상장 직후 862억원의 시가총액을 형성하게 될 것으로 보인다. 이는 코스닥 상장 AI신약개발회사 가운데 평균 수준으로, 신테카바이오 시가총액 778억원을 웃돌고 파로스아이바이오 시가총액 976억원에 못미치는 규모다.

타 AI신약개발사와 차별화된 궤도를 보이리라고 자신하는 지점은 AI플랫폼 서비스의 상용화다. ‘랩터AI’(RaptorAI) 서비스를 통해 제약바이오사로부터 서비스 수익을 내거나, 공동연구 후 기술이전을 통한 중장기 수익을 노리고 있다.

신약 개발은 잠시 ‘홀드’한다. 온코크로스는 랩터AI를 이용해 디자인한 근감소증 치료제 파이프라인 OC514를 국내 한국파마에 기술이전하고 1억원을 수취한 이력이 있다. 이후 국내를 제외한 글로벌 지역에서는 자체 개발을 이끌었다.

온코크로스는 이 근감소증 파이프라인의 호주 임상 1상을 완료한 상태다. 다만 재무계획상 임상 2상은 당분간 계획에 없으며 AI 플랫폼으로 충분한 수익을 내는 기반을 구축한 후 신약개발에 재돌입하겠다는 구상이다.

한편 온코크로스는 2015년 6월 김이랑 대표가 설립했다. 김 대표는 조선대학교 의과대학 학사, 울산대학교 의학과 석사, 카이스트 의과학대학원 박사를 졸업한 인물이다. 서울아산병원에서 수련하고 스탠포드대학원 MIPS 교환연구원, 하버드대학 웰맨(Wellman) 교환연구원을 거쳐 서울아산병원 종양내과 전임의, 유성선병원 혈액종양내과 과장을 맡았다. 이후 온코크로스를 설립해 AI를 접목한 신약개발에 몰두하고 있다.

온코크로스는 9~10일 청약을 거쳐 18일 코스닥 시장에 상장한다.

이는 상장공모가를 산정함에 있어 앞서 상장한 유사회사 중 순이익을 내는 곳과 비교하는 상대가치 평가법(PER)에 따른 결과다. 신약개발 바이오텍 중 이 같은 이유에서 사업내용이 동떨어지거나 매출규모가 크게 차이나는 제약사를 유사회사로 선정하는 경우도 많다. 업계에선 ‘PER의 한계’라고 풀이한다.

온코크로스는 제약사들의 신약연구를 보조하는 AI 서비스를 제공하기에 CRO와 유사한 면이 존재한다. 무리한 비교군을 설정한 게 아니며 순이익이 38억언~62억원 수준인 업체들을 비교군으로 설정한게 ‘시장친화적’이라는 업계 의견도 나온다. 다만 앞서 상장한 AI신약개발 회사들이 저조한 실적을 내고있는 현실에서 온코크로스는 어떤 차별화된 성장을 보일지에 시선이 모이고 있다.

|

이 때문에 경영전략을 수정하면서 유사회사를 일반 신약개발사나 제약사로 잡지 않고, CRO 모델에 가깝게 봤다.

김 CFO는 “다만 온코크로스가 본격 CRO의 길을 가는 것은 아니고 ‘AI 플랫폼을 활용하는 AI 바이오텍’”이라며 “앞선 AI 신약개발사들의 경우 AI 기술을 직접 신약에 접목 시킬 뿐 외부로 서비스를 제공하는 모델이 자리잡지 않아 온코크로스와 차이가 있다”고 말했다.

올해로 설립 10년차인 온코크로스는 다수의 제약사와 파트너십을 맺고 공동연구 및 약물평가서비스를 제공하고 있다. 공동연구 파트너로 4P파마, 동화약품, JW중외제약, 대웅제약, 알파몰 사이언스, 씨클리카가 있다. 또한 에스티팜, 보령, JW중외제약에 약물평가서비스를 제공하고 있다.

회사의 올해 3분기 누적 매출은 4억원, 영업손실은 46억원이다. 연말까지 10억원 이상의 누적매출을 예상하고 있으며 2025년부터는 기존 체결한 공동연구와 약물평가서비스의 최종보고서를 내 마일스톤 수령으로 이어질 전망이다.

온코크로스는 앞으로 약물평가서비스의 확대, 공동연구개발 프로젝트 추가, 그리고 신규 AI플랫폼 ‘온코파인드AI’(ONCOfind AI) 상용화를 이뤄 2028년까지 302억원의 매출, 226억원의 영업이익을 달성하겠다는 계획이다. 상장으로 조달하는 공모금은 이를 위한 연구개발, 장비구매, 해외시장 진출 등에 쓰게 된다.

수요예측을 통해 온코크로스가 5일 확정한 상장공모가는 7300원. 이는 앞서 제시한 희망공모가밴드 1만100원~1만2300원의 하단보다 27% 저렴한 수준이다. 회사에 유입될 자금도 본래 계획했던 143억~175억원에서 103억원으로 축소됐다.

상장공모금은 축소됐지만 앞서 조달해둔 자금이 남아 있어 곳간은 넉넉하다. 온코크로스가 상장에 앞서 진행한 마지막 외부조달은 2023년 11월 클로징한 프리IPO로, 당시 인터베스트, 동화약품 등 네 군데 투자처에서 145억원을 투자받았다. 상장을 도모하는 현시점에도 온코크로스는 금융상품을 포함한 현금성자산으로 130억원을 보유했다.

온코크로스의 상장신주와 기발행주식수를 합산해 공모가에 대입하면 상장 직후 862억원의 시가총액을 형성하게 될 것으로 보인다. 이는 코스닥 상장 AI신약개발회사 가운데 평균 수준으로, 신테카바이오 시가총액 778억원을 웃돌고 파로스아이바이오 시가총액 976억원에 못미치는 규모다.

|

신약 개발은 잠시 ‘홀드’한다. 온코크로스는 랩터AI를 이용해 디자인한 근감소증 치료제 파이프라인 OC514를 국내 한국파마에 기술이전하고 1억원을 수취한 이력이 있다. 이후 국내를 제외한 글로벌 지역에서는 자체 개발을 이끌었다.

온코크로스는 이 근감소증 파이프라인의 호주 임상 1상을 완료한 상태다. 다만 재무계획상 임상 2상은 당분간 계획에 없으며 AI 플랫폼으로 충분한 수익을 내는 기반을 구축한 후 신약개발에 재돌입하겠다는 구상이다.

한편 온코크로스는 2015년 6월 김이랑 대표가 설립했다. 김 대표는 조선대학교 의과대학 학사, 울산대학교 의학과 석사, 카이스트 의과학대학원 박사를 졸업한 인물이다. 서울아산병원에서 수련하고 스탠포드대학원 MIPS 교환연구원, 하버드대학 웰맨(Wellman) 교환연구원을 거쳐 서울아산병원 종양내과 전임의, 유성선병원 혈액종양내과 과장을 맡았다. 이후 온코크로스를 설립해 AI를 접목한 신약개발에 몰두하고 있다.

온코크로스는 9~10일 청약을 거쳐 18일 코스닥 시장에 상장한다.

![오름, 오버행 리스크 뚫고 우상향…매출 606% 오른 싸이토젠 上[바이오맥짚기]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/05/PS25051600351b.jpg)

![노보노디스크, 일라이릴리에 비만 치료제 점유율 밀리자 CEO 교체[AI헬스케어]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/05/PS25051800345b.jpg)